داخل هذا المقال Show

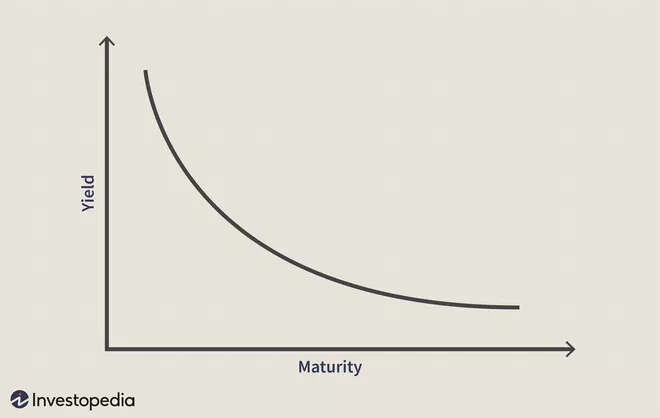

يصف منحنى العائد المقلوب الانخفاض غير المعتاد في عوائد الديون طويلة الأجل إلى ما دون عوائد الديون قصيرة الأجل بنفس جودة الائتمان.

يُشار أحيانًا إلى منحنى العائد السلبي، وقد أثبت المنحنى المقلوب في الماضي أنه مؤشر رئيسي يمكن الاعتماد عليه نسبيًا للركود.

ما هو منحنى العائد المقلوب؟

يمثل منحنى العائد بيانياً عوائد السندات المماثلة عبر مجموعة متنوعة من آجال الاستحقاق. ويعرف أيضًا باسم مصطلح هيكل أسعار الفائدة. على سبيل المثال، تنشر الخزانة الأمريكية يوميًا أذون الخزانة وعوائد السندات التي يمكن رسمها كمنحنى.

غالبًا ما يقوم المحللون بتقطير إشارات منحنى العائد إلى انتشار بين فترتي استحقاق. هذا يبسط مهمة تفسير منحنى العائد حيث يوجد انعكاس بين بعض آجال الاستحقاق دون غيرها. الجانب السلبي هو أنه لا يوجد اتفاق عام على أي فارق يعمل كمؤشر ركود موثوق به.

عادة، ينحدر منحنى العائد إلى الأعلى، مما يعكس حقيقة أن حاملي الديون طويلة الأجل قد تعرضوا لمزيد من المخاطر.

ينعكس منحنى العائد عندما تنخفض أسعار الفائدة طويلة الأجل إلى ما دون المعدلات قصيرة الأجل لأن المستثمرين يتوقعون انخفاض أسعار الفائدة قصيرة الأجل في المستقبل، وعادةً ما يكون ذلك نتيجة لضعف الأداء الاقتصادي.

كان مثل هذا الانقلاب بمثابة مؤشر ركود موثوق نسبيًا في العصر الحديث. نظرًا لأن الانقلابات في منحنى العائد نادرة نسبيًا ولكنها غالبًا ما تسبق فترات الركود، فإنها عادة ما تستدعي تدقيقًا شديدًا من المشاركين في الأسواق المالية.

يعد منحنى عائد الخزانة المقلوب أحد المؤشرات الرائدة الأكثر موثوقية للركود.

تميل الدراسات الأكاديمية للعلاقة بين منحنى العائد المقلوب وحالات الركود إلى النظر في الفارق بين العوائد على سندات الخزانة الأمريكية لمدة 10 سنوات وسندات الخزانة لمدة ثلاثة أشهر، في حين ركز المشاركون في السوق في كثير من الأحيان على فارق العائد بين سندات 10 سنوات وسنتين.

قال رئيس مجلس الاحتياطي الفيدرالي جيروم باول في مارس 2022 إنه يفضل قياس مخاطر الركود من خلال الفرق بين سعر سندات الخزانة الحالية لمدة ثلاثة أشهر وتسعير السوق للمشتقات الذي يتوقع نفس المعدل بعد 18 شهرًا.

أمثلة تاريخية على منحنيات العوائد المقلوبة

كان انتشار الخزانة لمدة 10 سنوات إلى سنتين مؤشر ركود موثوق به بشكل عام منذ تقديم نتيجة إيجابية خاطئة في منتصف الستينيات. لم يمنع ذلك قائمة طويلة من كبار المسؤولين الاقتصاديين الأمريكيين من استبعاد قوتها التنبؤية على مر السنين.

في عام 1998، انقلب هامش 10 سنوات / سنتين لفترة وجيزة بعد التخلف عن سداد الديون الروسية. ساعدت التخفيضات السريعة لأسعار الفائدة من قبل مجلس الاحتياطي الفيدرالي في تجنب الركود في الولايات المتحدة.

في حين أن منحنى العائد المعكوس قد سبق في كثير من الأحيان فترات الركود في العقود الأخيرة، إلا أنه لا يسببها. بدلاً من ذلك، تعكس أسعار السندات توقعات المستثمرين بأن العوائد طويلة الأجل ستنخفض، كما يحدث عادةً في فترات الركود.

في عام 2006، انعكس الفارق في معظم أوقات العام. استمرت سندات الخزانة طويلة الأجل لتتفوق على أداء الأسهم خلال عام 2007. ثم بدأ الركود العظيم في ديسمبر 2007.

في 28 أغسطس 2019، أصبح انتشار 10 سنوات / سنتين سلبيًا لفترة وجيزة. عانى الاقتصاد الأمريكي من ركود لمدة شهرين في فبراير ومارس 2020 وسط تفشي وباء COVID-19، والذي لم يكن من الاعتبارات المضمنة في أسعار السندات قبل ستة أشهر.

ما هو منحنى العائد؟

منحنى العائد هو خط يرسم عائدات (أسعار الفائدة) للسندات من نفس جودة الائتمان ولكن آجال استحقاق مختلفة. منحنى العائد الأكثر مراقبة عن كثب هو بالنسبة لديون الخزانة الأمريكية.

ما الذي يمكن أن يخبر به منحنى العائد المقلوب المستثمر؟

تاريخيًا، سبقت الانقلابات المطولة لمنحنى العائد فترات الركود في الولايات المتحدة. يعكس منحنى العائد المقلوب توقعات المستثمرين بانخفاض أسعار الفائدة طويلة الأجل نتيجة لتدهور الأداء الاقتصادي.

ما سبب أهمية فارق السعر من 10 سنوات إلى سنتين؟

يستخدم العديد من المستثمرين الفارق بين عائدات سندات الخزانة الأمريكية لأجل 10 سنوات و 2 سنوات كمؤشر رئيسي موثوق به للركود في العقود الأخيرة. جادل بعض مسؤولي الاحتياطي الفيدرالي بأن التركيز على آجال الاستحقاق قصيرة الأجل يعد أكثر إفادة حول احتمالية حدوث ركود.